2021年12月15日

【相続解決事例】被相続人の配偶者の保有財産が多い場合の相続税対策についてご紹介いたします。長期的な相続を考えて配偶者控除をあえて活用しない事例についてお伝えさせていただきます。

ご相談者様の状況

財産1億円をお持ちのお父様が他界され、相続人はお母様とご長男のお二人でした。配偶者は1億6,000万円までは相続税がかからないことを知っていたため、すべてお母様が相続して相続税が発生しないようにと考えておられましたが、申告は必要とのことで当事務所へ相談に来られました。

あすか税理士法人の提案内容

お母様の財産状況をヒアリングしたところ、お父様と同等の財産をお持ちであることが分かりました。このようなケースでは安易にお母様が全部相続すると今回の相続税は発生しなくても、二次相続の際の相続税が多額になる場合が多くなります。

今回は一次・二次の相続税のトータル税額が最も少なくなる財産配分をシミュレーションし、二次相続まで見据えた相続税対策をご提案させていただきました。

解決方法とその効果

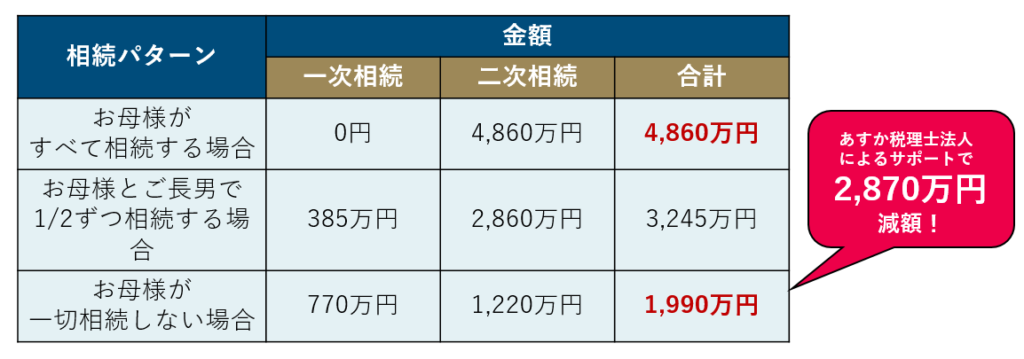

実際のシミュレーション結果は下記の通りです。

他の配分割合も検討しましたが、お母様が一切相続しないことがトータルの相続税は最少となることがわかったため、その内容で遺産分割協議をし、相続税申告をしました。

当初の考えどおりであれば、今回の協議内容でいく場合よりも2,870万円もの税負担の増加が生じることに非常に驚かれていました。

二次相続では課税価格から差し引ける「基礎控除額」が少なくなるため、一次相続よりも二次相続の方が、税負担が大きくなるケースがほとんどです。そのため、一次相続の段階で二次相続も見据えた相続対策を考えることが節税のポイントです。

相続のご依頼・ご相談はあすか税理士法人へ

ここまで事業承継の節税対策としての特例事業承継税制の適用事例についてご紹介してきましたが、相続専門の税理士にご依頼いただくことで最適な相続、相続税対策を行うことができます。

あすか税理士法人は、札幌で相続の累計ご相談件数2,000件以上、数多くの税理士・資格者によるサポートが可能な道内トップクラス規模の税理士法人でございます。相続税のご相談から申告まで、相続専門税理士があなたに寄り添い、全力サポートさせていただきます。

現在、相続手続きの無料相談を実施しておりますので、ぜひ一度お気軽にご状況やご不安をお聞かせください。

※この記事は2021年12月15日時点の記事となります。その後の法改正で対応が異なってくる場合もございますので、気になる方は一度あすか税理士法人までお問合せください。